A análise do cartão de crédito pode ser rígida em alguns bancos, mas não em outros. Entenda melhor essa análise e saiba como encontrar o melhor cartão para fazer suas compras!

Teve o cartão de crédito negado? Ou então, quer entender melhor a análise de crédito para poder pedir o seu?

Pois saiba que a análise de crédito é parte fundamental da aprovação do cartão. Então, conhecê-la pode ajudar você a ter o plástico aprovado sem problemas.

Afinal, você poderá tomar alguns cuidados desde já. Como aumentar seu score antes de solicitar o cartão. Veja abaixo.

O que é análise de crédito?

A análise de crédito é uma verificação que as operadoras de cartão fazem sobre a vida financeira do cliente.

O objetivo dessa avaliação é compreender se o cliente tem boas chances de pagar pelo que comprar no cartão.

Afinal, as empresas não querem que a fatura do cartão fique em aberto. Logo, se o consumidor não demostrar que pode fazer o pagamento dos valores, pode ter o cartão negado.

Como ela é feita

A análise de crédito do consumidor começa pela análise da documentação do usuário. A operadora confere os dados pessoais do cliente e também sua renda.

Para comprovação de renda, costumam ser solicitados os contracheques dos últimos meses do cliente. Assim, ele pode provar sua renda fixa e a possibilidade de pagamento dos débitos.

Se não tiver renda fixa ou contracheques, o usuário pode apresentar seus extratos bancários. Inclusive, se solicitar o cartão de crédito com o banco com o qual já tem conta, a aprovação do cartão pode ser mais simples. Afinal, o banco já vai conhecer seu histórico.

Outro ponto considerado na avaliação de crédito é seu histórico de pagamento e score de crédito. Nesse caso, a operadora vai considerar suas informações perante os órgãos de proteção ao crédito. Como o SPC e Serasa.

Quando o usuário tem o nome sujo, pode ter um pouco mais de dificuldade de conseguir um cartão de crédito. Porém, existem várias opções de cartão de crédito online que têm aprovação mais simples. Alguns bancos também são menos rígidos para aprovar o cartão.

Por isso, é sempre interessante comparar várias opções de cartão de crédito. Dessa forma, será mais simples obter um cartão de crédito com bom limite.

Por que não sou aprovado na análise?

Se você leu o tópico anterior, já sabe quais são os pontos analisados pelas operadoras na hora de aprovar o cartão de crédito. Caso apresente problemas em qualquer um deles, pode ser mais difícil obter o cartão.

É o caso, por exemplo, se você não consegue comprovar sua renda. Ou porque não tem contracheque ou uma renda fixa, ou porque movimenta pouco sua conta no banco.

Também pode ser que seu score esteja ruim, ou você esteja com o nome sujo. Mesmo que muitas empresas ofereçam cartão de crédito para quem tem o nome sujo, outras não fazem.

Então, seu cartão pode ter sido negado por determinada operadora, mas você pode conseguir o cartão com outra. Então, é sempre interessante comparar as opções e solicitar várias análises de crédito.

Além disso, pode ser que seu cartão seja negado por causa da sua renda. Se ela for baixa, algumas empresas podem não querer “arriscar”. Se for esse o caso, você pode solicitar um limite mais baixo e solicitar a aprovação pela operadora.

Score de crédito: como influencia e como melhorar

O score de crédito mostra os hábitos de pagamento de um consumidor. Então, basicamente, se o usuário costuma manter seus pagamentos em dia.

Quando o score do consumidor é baixo, significa que ele atrasa dívidas ou tem débitos em aberto. É o seu caso?

Se sim, pode ser realmente um pouco mais difícil obter cartão de crédito. Mas você pode tentar melhorar seu score e então solicitar uma nova análise pela operadora.

Para isso, organize seu orçamento e se programe para manter os pagamentos em dia. Pagar suas contas é parte fundamental para ter um bom score.

Outra dica é manter seu nome limpo. Se você tem dívidas em atraso, pode buscar um empréstimo e quitar esses valores. Então, vai conseguir limpar seu nome.

Lembre também de atualizar seus dados cadastrais no Serasa. Ainda vale a pena abrir seu Cadastro Positivo, que vai contar pontos para você.

Como escolher o cartão de crédito para meu perfil

Para escolher o melhor cartão de crédito, você pode começar avaliando suas reais necessidades. Em relação aos limites do cartão e aos benefícios que ele vai oferecer.

Alguns cartões, por exemplo, facilitam passar em pedágios. Mas se você não dirige, nem passa por pedágios, esse benefício não será atraente, concorda? Então, é importante encontrar vantagens que sejam interessantes para você.

Para encontrar o melhor cartão de crédito, você precisa pesquisar bastante. Neste caso, vale a pena conhecer o maior número possível de cartões.

Uma dica é acessar a página de cartões de créditos do Juros Baixos. Nela, você pode indicar sua renda mensal e o tipo de cartão que deseja. Então, terá acesso a uma lista completa de cartões para comparar e selecionar o ideal.

Na hora de pedir seu cartão, lembre-se de avaliar ainda a taxa de anuidade cobrada. Quanto mais barata, melhor, pois você terá uma despesa mais baixa. Existem cartões, inclusive, que não cobram anuidade.

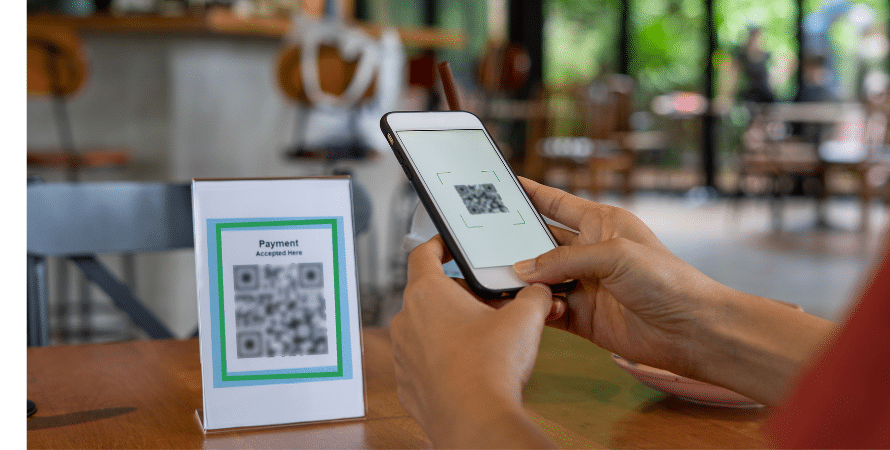

Pesquisar e solicitar o cartão de crédito online torna todo o processo mais simples. E se você puder corrigir seu score para cartão de crédito, ainda melhor, pois assim seu crédito terá mais chances de ser aprovado.

A análise do cartão de crédito é algo bastante comum, pois assim as operadoras conseguem compreender seu cliente. O importante para elas é saber se o usuário terá condições de pagar suas contas no cartão.

Então, para facilitar a análise, vale a pena ter os documentos necessários em mãos. Especialmente para comprovação de renda.

Se possível, também aumente seu score de crédito antes da tentativa. Assim, a operadora vai considerá-lo um bom pagador, e facilitar a aprovação do limite.

Mas lembre-se que, mesmo com score ruim, você pode conseguir um cartão de crédito. Até porque, vários bancos têm esse tipo de cartão específico para seus usuários.

Então, pesquise bem por várias opções de cartão. Assim, você poderá selecionar a que combina com seu perfil e atende às suas necessidades.

Já que chegou até aqui, não perca a oportunidade de estruturar o financeiro da sua empresa. Clique abaixo e tenha um meio para te auxiliar!